Trong đó, đáng chú ý là các tin đồn về khả năng Trung Quốc sẽ tung gói kích thích thông qua chính sách tài khoá với quy mô khoảng 2000 tỷ NDT (khoảng 275 tỷ USD) thông qua hình thức Trái phiếu chính phủ đặc biệt siêu dài hạn (Special Gov., Bonds - SGB) và tăng mức phát hành trái phiếu của chính quyền địa phương lên trên hạn mức 4000 tỷ NĐT (khoảng 540 tỷ USD).

Ngày hôm kia, 23/12, Bộ Tài chính Trung Quốc (MOF) đã tuyên bố sẽ phát hành tận 3000 tỷ NĐT (khoảng 411 tỷ USD) trái phiếu SGB – như tôi phân tích vốn chỉ được phát hành hiếm hoi 3-4 lần kể từ năm 1978 đến nay trong các tình huống khẩn cấp, nay lại trở thành một công cụ huy động vốn thường xuyên.

Không chỉ vượt gần 140 tỷ USD so với dự đoán mà còn không tính con số này vào nợ công Trung Quốc. Điều này có lẽ để tránh việc phải thông qua Quốc hội bỏ phiếu. Nhưng ngoài điểm kỳ lạ đó thì còn một điểm kỳ lạ khác là, trong 3000 tỷ này, 1300 tỷ chi cho thúc đẩy tiêu dùng nội địa thông qua hai nhóm chính sách có tên gọi “hai mới" và “hai chủ yếu”. Khoảng 1000 tỷ sẽ chi cho đổi mới công nghệ. Còn lại khoảng 700 tỷ NDT (100 tỷ USD) sẽ dùng để tái cấp vốn cho các NHTM nhà nước quy mô lớn.

Đây là chính sách nối dài những gì mà Trung Quốc đã làm từ tháng 9 năm nay. Trong số nhiều chính sách kích thích mà Trung Quốc công bố vào mùa thu năm nay, cam kết tái cấp vốn cho các ngân hàng là một trong những cam kết quan trọng nhất.

Vào tháng 9, cơ quan quản lý ngân hàng hàng đầu PBOC tuyên bố rằng chính phủ sẽ tăng mức vốn tại sáu ngân hàng nhà nước lớn. Vào tháng 10, MOF tuyên bố rằng chính phủ sẽ "phát hành trái phiếu kho bạc đặc biệt để hỗ trợ các ngân hàng thương mại nhà nước lớn bổ sung vốn cấp một cốt lõi, tăng cường khả năng chống chịu rủi ro và khả năng cho vay tín dụng, đồng thời phục vụ tốt hơn cho sự phát triển của nền kinh tế thực". Vào tháng 11, việc tái cấp vốn cho các ngân hàng một lần nữa được Đại hội đại biểu nhân dân toàn quốc xác nhận.

Thông báo về tái cấp vốn của MOF sau CEWC gây ngạc nhiên vì ba lý do. Thứ nhất, MOF đã không sử dụng phương pháp này để thực hiện đợt bơm vốn quy mô lớn cho các ngân hàng trong nhiều thập kỷ. Lần gần đây nhất MOF làm như vậy là vào cuối những năm 1990 khi toàn bộ hệ thống ngân hàng đang phải vật lộn với mức nợ xấu cao.

Khi đó, MOF đã phát hành 270 tỷ NDT trái phiếu chính phủ đặc biệt. Số tiền thu được từ các trái phiếu đó đã được bơm vào bốn ngân hàng nhà nước lớn nhất của Trung Quốc, giúp tăng gấp đôi cơ sở vốn của họ.

Việc bơm vốn là khởi đầu cho một cuộc thanh lọc rộng hơn trong lĩnh vực ngân hàng, trong đó một lượng lớn các khoản nợ xấu (NPL) đã được chuyển khỏi bảng cân đối kế toán của các ngân hàng và được lưu giữ tại các "ngân hàng xấu" mới thành lập, được gọi một cách hoa mỹ là các công ty quản lý tài sản (AMC). Nhiều nhà phân tích đã giải thích đề xuất về một đợt bơm vốn khác là dấu hiệu cho thấy vấn đề mà các ngân hàng đang phải đối mặt hiện nay có thể rất nghiêm trọng.

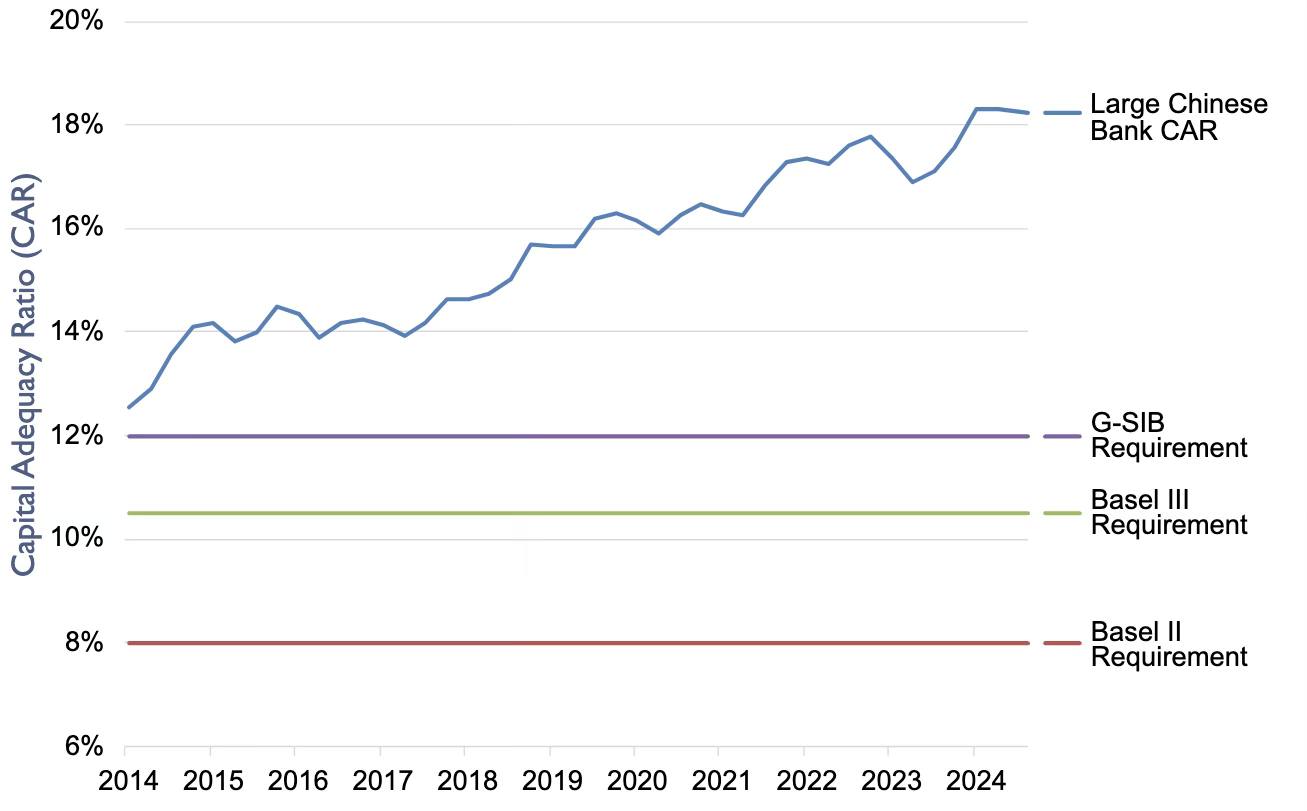

Lý do thứ hai khiến thông báo này gây ngạc nhiên là trên lý thuyết, các ngân hàng lớn của Trung Quốc không bị thiếu vốn. Theo số liệu thống kê chính thức của Uỷ ban Giám sát Tài chính quốc gia Trung Quốc, các ngân hàng lớn có tỷ lệ đủ vốn vượt xa các yêu cầu theo quy định của Basel và các yêu cầu về vốn bổ sung đối với các ngân hàng mà các cơ quan quản lý của Trung Quốc đã chỉ định là G-SIB (các Ngân hàng quan trọng có hệ thống toàn cầu).

Lý do thứ ba là bằng cách sử dụng vốn như vậy, Trung Quốc đã chính thức để chính sách tài khoá tài trợ vốn và thực hiện chức năng của chính sách tiền tệ.

Vậy tại sao chính phủ Trung Quốc lại đề xuất bơm vốn cho các ngân hàng có mức vốn cao hơn nhiều so với yêu cầu của cơ quan quản lý?

Câu trả lời có liên quan đến nhu cầu ngày càng tăng đối với bảng cân đối kế toán của các ngân hàng Trung Quốc. Các ngân hàng Trung Quốc, đặc biệt là các ngân hàng lớn, đóng vai trò quan trọng trong việc thực hiện chính sách của chính phủ đối với khu vực tài chính và nền kinh tế.

Có ba nhiệm vụ chính sách và kinh tế mà chính phủ chỉ thị cho các ngân hàng thực hiện: (i) cho vay đối với những người đi vay gặp khó khăn, (i) đóng vai trò là thành trì tài chính và (iii) tiếp tục trả cổ tức. Mỗi hoạt động này đều gây áp lực lên vốn của ngân hàng. Do đó, việc tái cấp vốn là sự thừa nhận ngầm rằng các ngân hàng lớn đang phải vật lộn để đáp ứng các nhu cầu đặt ra ngày càng cao đối với bảng cân đối kế toán của họ.

Cho vay đối với những người vay gặp khó khăn

Chính quyền Trung Quốc đã chỉ đạo các ngân hàng tiếp tục cho vay đối với những người vay và ngành công nghiệp gặp khó khăn để ngăn chặn sự gián đoạn về tài chính và kinh tế. Ví dụ nổi bật nhất là Danh sách trắng cho các dự án bất động sản.

Bắt đầu từ tháng 1/2024, chính quyền địa phương trên khắp Trung Quốc đã xác định được hơn 5.000 dự án bất động sản khác nhau mà các ngân hàng được "khuyến khích" cho vay. Nhiều dự án trong số này là các dự án xây dựng bị đình trệ, nơi chủ đầu tư đang gặp khó khăn về tài chính.

Hoạt động cho vay có định hướng này nhằm mục đích cung cấp cho các chủ đầu tư nguồn vốn cần thiết để khởi động lại quá trình xây dựng và hoàn thành các dự án này. Đây đã trở thành vấn đề lớn đối với thị trường nhà ở vì nhiều căn hộ ở Trung Quốc đã được bán trước khi hoàn thành.

Nhiều người mua nhà đã ở trong tình trạng bấp bênh trong nhiều năm trong khi chờ đợi ngôi nhà của họ được hoàn thiện. Những sự chậm trễ như vậy đã góp phần gây ra cuộc khủng hoảng niềm tin khiến nhiều người mua tiềm năng không tham gia thị trường.

Cho vay có định hướng không chỉ giới hạn ở bất động sản. Chính phủ cũng đã chỉ đạo các ngân hàng cho vay đối với các doanh nghiệp vừa và nhỏ gặp khó khăn và các Sàn huy động vốn của chính quyền địa phương (LGFVs). Trong khi NPL được báo cáo vẫn ở mức thấp, thì việc xóa nợ và các phương pháp xử lý nợ xấu khác đã tăng vọt.

Theo ước tính của IMF, tỷ lệ NPL sẽ cao hơn đáng kể nếu không có các khoản xóa nợ và xử lý kiểu này. Một ước tính cho thấy, nợ trung bình của địa phương Trung Quốc là 70 – 80% GRDP nhưng khi tính thêm các khoản nợ huy động qua LGFVs thì con số này có thể lên tới 100 – 110%.

Như phân tích của tôi trong các bài viết về tài khoá và hệ thống tài chính Trung Quốc trong các post trước đây, hiện nay ở Trung Quốc một khoản nợ ngầm nữa cũng được phát lộ đó là các khoản đầu tư của chính quyền địa phương theo hình thức đối ứng công tư (PPP).

Ngoài việc xóa nợ và xử lý, việc tái cấu trúc khoản vay dường như đang trở nên phổ biến hơn. Trong một ví dụ đình đám vào năm ngoái, các ngân hàng đã đồng ý hạ lãi suất và gia hạn các khoản vay cho một LGFV đang gặp khó khăn ở tỉnh Quý Châu trong hai mươi năm, bao gồm không trả nợ gốc trong mười năm đầu tiên.

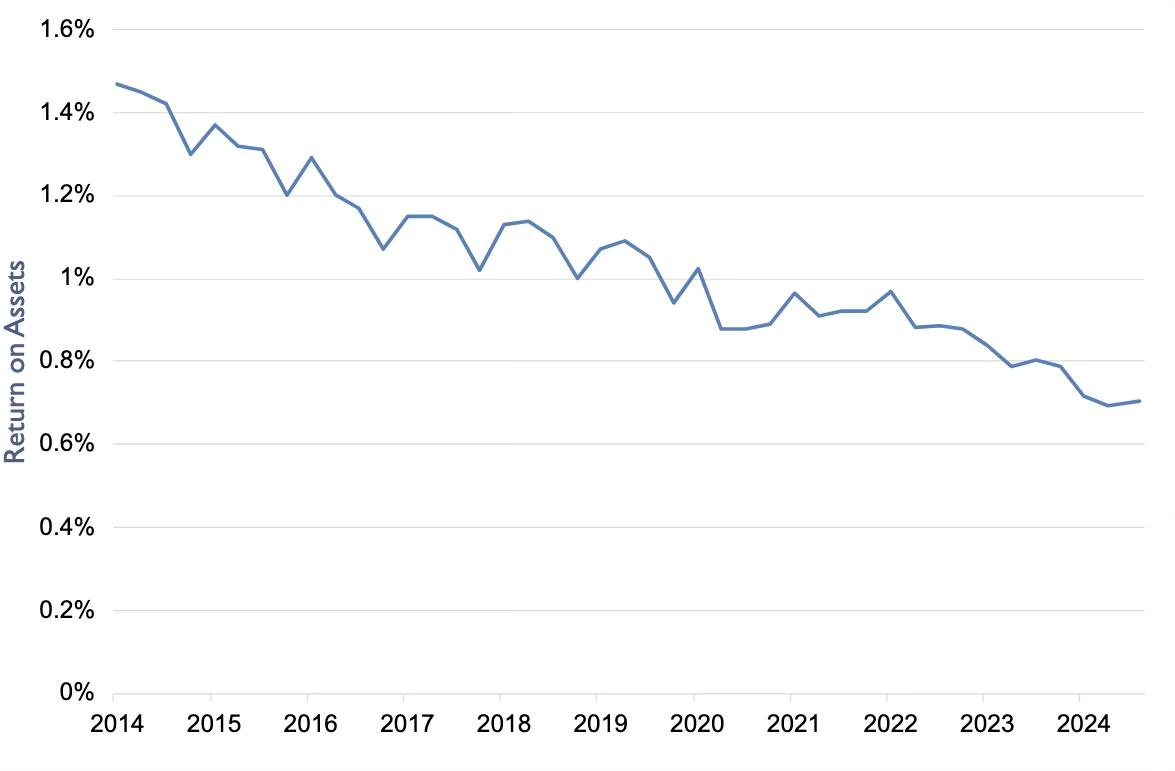

Cho vay theo chỉ định cho những người đi vay gặp khó khăn ảnh hưởng tiêu cực đến bảng cân đối kế toán của ngân hàng. Việc xóa nợ và tái cấu trúc khoản vay gây tổn hại đến lợi nhuận của ngân hàng. Lợi nhuận ngân hàng ít hơn có nghĩa là ít lợi nhuận giữ lại có thể được sử dụng để tăng vốn.

Các ngân hàng lớn của Trung Quốc đã trải qua sự suy giảm đều đặn về lợi nhuận trên tổng tài sản (ROA). Mặc dù sự suy giảm ROA là do nhiều nguyên nhân, nhưng việc gia tăng cho vay theo chỉ định cho những người đi vay gặp khó khăn là một yếu tố quan trọng.

Đóng vai trò lá chắn tài chính

Kể từ “cơn bão pháp lý” năm 2016-18 nổ ra để dọn dẹp khu vực shadow banking, các cơ quan quản lý của Trung Quốc đã thúc đẩy các ngân hàng tăng mức vốn của họ. Đây là một phần trong nỗ lực dập tắt rủi ro trong hệ thống tài chính và để các ngân hàng lớn nhất đóng vai trò là lá chắn chống lại sự bất ổn tài chính.

Trọng tâm chính của nỗ lực này là áp dụng các biện pháp thận trọng mới do Ủy ban Basel phát triển, một nhóm công tác quốc tế xây dựng các quy định ngân hàng mới. Chủ yếu tập trung vào các ngân hàng lớn nhất, Trung Quốc đã áp dụng một loạt các biện pháp mới do Basel đề xuất nhằm tăng mức vốn và thanh khoản của ngân hàng. Quá trình này đang diễn ra, với việc Trung Quốc đang trên đường áp dụng các tiêu chuẩn Khả năng hấp thụ tổn thất toàn diện (TLAC) mới sẽ tăng yêu cầu về vốn của ngân hàng lên 16% vào năm 2025 và 18% vào năm 2028.

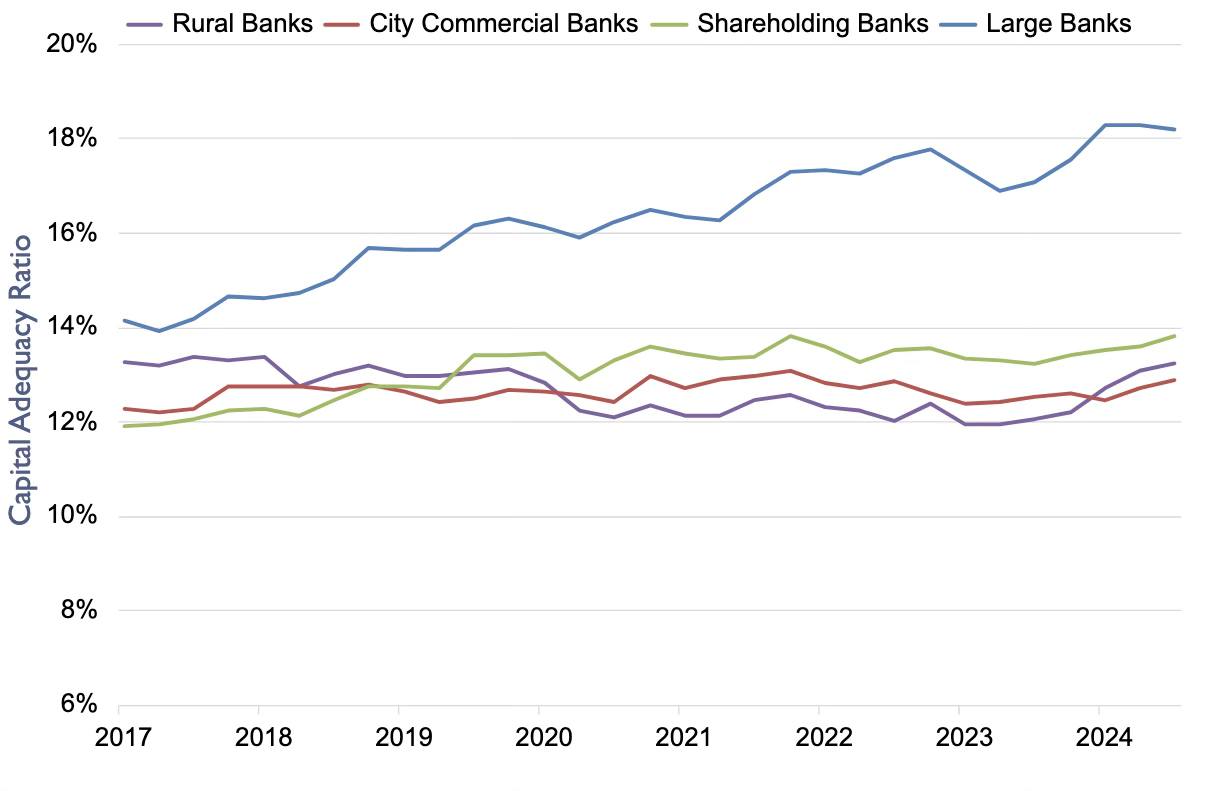

Trong khi các ngân hàng lớn đã tăng vốn và thanh khoản, hàng nghìn ngân hàng khu vực, thành phố và nông thôn của Trung Quốc vẫn chưa theo kịp. Các ngân hàng lớn của Trung Quốc đã tăng tỷ lệ đủ vốn khoảng 4 điểm phần trăm kể từ năm 2017, trái ngược với phần còn lại của hệ thống ngân hàng, nơi mức vốn vẫn giữ nguyên.

Sự khác biệt giữa các ngân hàng lớn và nhỏ này là cố ý. Các ngân hàng lớn vẫn đóng vai trò trung tâm trong hệ thống tài chính của Trung Quốc, chiếm gần một nửa tổng tài sản ngân hàng. Bảng cân đối kế toán vững mạnh của họ cho phép họ hoạt động như bộ giảm xóc cho hệ thống tài chính. Ví dụ, vào năm 2019, Ngân hàng Tấn Châu, một ngân hàng khu vực ở Đông Bắc Trung Quốc, đã bên bờ vực phá sản. Bộ phận đầu tư của Ngân hàng Công thương Trung Quốc (ICBC), ngân hàng lớn nhất Trung Quốc, đã cung cấp khoản tiền vốn cho ngân hàng này và trở thành cổ đông lớn nhất của nó.

Các ngân hàng lớn của Trung Quốc cũng là một điểm tựa thanh khoản quan trọng cho phần còn lại của hệ thống tài chính. Các ngân hàng lớn của Trung Quốc cung cấp hàng nghìn tỷ NDT dưới dạng các khoản vay liên ngân hàng và thỏa thuận mua lại cho các ngân hàng nhỏ hơn và các tổ chức tài chính phi ngân hàng.

Khi áp lực thanh khoản gia tăng trong hệ thống, chẳng hạn như khi các ngân hàng nhỏ phải đối mặt với tình trạng thiếu thanh khoản sau sự phá sản của Ngân hàng Bảo Sơn năm 2019, các cơ quan quản lý sẽ chỉ đạo các ngân hàng lớn cung cấp thêm hỗ trợ thông qua thị trường liên ngân hàng. Khả năng của các ngân hàng lớn trong việc cung cấp hỗ trợ thanh khoản cho các tổ chức tài chính khác là một van xả quan trọng cho áp lực thanh khoản trong hệ thống.

Trả cổ tức

Nguồn áp lực lớn khác đối với vốn ngân hàng là cổ tức. Nếu các ngân hàng muốn bổ sung vốn, họ có thể giảm chi trả cổ tức. Các ngân hàng là nguồn trả cổ tức chính ở Trung Quốc.

Năm 2023, 15 ngân hàng hàng đầu đã trả hơn 560 tỷ NDT cổ tức, chiếm khoảng 25% tổng số cổ tức mà tất cả các công ty niêm yết cổ phiếu A phải chi trả. Nhiều khoản cổ tức của các ngân hàng này cuối cùng chảy vào chính phủ thông qua quyền sở hữu đa số của chính phủ đối với các ngân hàng lớn. Theo nghĩa này, cổ tức của ngân hàng đóng góp trực tiếp vào nguồn lực tài chính của chính phủ và do đó, chính phủ có thể miễn cưỡng cho phép cắt giảm.

Một lý do quan trọng khác khiến các ngân hàng không cắt giảm cổ tức là việc làm như vậy sẽ làm suy yếu chiến dịch lớn của chính phủ nhằm tăng giá cổ phiếu.

Năm ngoái, cơ quan quản lý chứng khoán đã công bố kế hoạch kêu gọi các công ty niêm yết trả nhiều cổ tức hơn. Động lực đằng sau động thái này là niềm tin rằng việc tăng cổ tức và mua lại sẽ giúp thúc đẩy định giá cổ phiếu Trung Quốc, vốn đang thấp hơn nhiều so với các thị trường toàn cầu lớn khác.

Nhiều ngân hàng Trung Quốc hiện đang ở dưới mức tỷ lệ chi trả cổ tức 30% theo hướng dẫn của cơ quan quản lý chứng khoán. Việc hạ thấp tỷ lệ chi trả hơn nữa sẽ làm suy yếu chiến dịch tăng cổ tức. Thay vì cắt giảm cổ tức, các ngân hàng lớn đang phải chịu áp lực tăng tần suất chi trả cổ tức lên hai lần một năm. Tất cả những điều này có nghĩa là các ngân hàng Trung Quốc khó có thể được phép cắt giảm cổ tức từ cổ đông lớn nhất của họ là chính phủ.

Theo dõi thanh khoản

Khi một ngân hàng gặp phải vấn đề tài chính, thì đó thường là vấn đề về khả năng thanh toán, vấn đề thanh khoản hoặc kết hợp cả hai. Như đã đề cập ở trên, NPL gia tăng tại các ngân hàng lớn đang gây áp lực lên vốn. Tuy nhiên, các ngân hàng này không phải đối mặt với các vấn đề về khả năng thanh toán ngay lập tức vì mức vốn cao cho phép họ hấp thụ các khoản lỗ ngày càng tăng từ các khoản nợ xấu.

Tuy nhiên, áp lực thanh khoản khó dự đoán hơn và diễn biến nhanh hơn. Các ngân hàng lớn phải đối mặt với hai nhu cầu cạnh tranh về thanh khoản. Đầu tiên là nhu cầu thanh khoản liên tục cho hoạt động kinh doanh của chính họ, chẳng hạn như đáp ứng yêu cầu rút tiền của người gửi tiền và các yêu cầu theo quy định. Thứ hai là “dịch vụ quốc gia” do chính phủ chỉ đạo, trong đó các ngân hàng lớn đóng vai trò là điểm tựa thanh khoản cho phần còn lại của hệ thống tài chính.

Hiện tại, các ngân hàng vừa và nhỏ của Trung Quốc đang phải đối mặt với các vấn đề thanh khoản rõ ràng. Các ngân hàng này thường có cơ sở tiền gửi yếu, tập trung vào các bên đi vay gặp khó khăn và dựa vào nguồn tài chính bán buôn thông qua thị trường liên ngân hàng. Các vấn đề của họ có thể sẽ tồi tệ hơn nhiều nếu không có sự hỗ trợ thanh khoản do các ngân hàng lớn cung cấp thông qua hoạt động cho vay liên ngân hàng và các gói cứu trợ tài chính.

Câu hỏi chính là liệu các ngân hàng lớn có thể tiếp tục đóng vai trò này hay không. Khi các ngân hàng lớn tiếp tục tái cấu trúc các khoản vay cho những bên đi vay gặp khó khăn, thì điều này sẽ gây ra tổn thất về thanh khoản.

Mặc dù việc tái cấu trúc một khoản vay có thể tránh được tác động ngay lập tức đến vốn do ghi nhận khoản lỗ, nhưng nó lại gây ra tổn thất là khiến bảng cân đối kế toán của ngân hàng trở nên kém thanh khoản hơn.

Một khoản vay được gia hạn hoặc chuyển thành các khoản thanh toán chỉ trả lãi sẽ kéo dài thời hạn đáo hạn của tài sản của ngân hàng. Trong khi đó, thời hạn đáo hạn của các khoản nợ phải trả của ngân hàng vẫn giữ nguyên.

Điều này thậm chí còn gây thiệt hại hơn nếu các ngân hàng cho vay “thường xuyên”, tức là liên tục gia hạn các khoản vay mà nếu không thì sẽ vỡ nợ. Một phần ngày càng tăng trong thu nhập của ngân hàng có thể chuyển từ dòng tiền thực tế sang lãi suất tích lũy sẽ không bao giờ được thanh toán.

Khi đi đến cực điểm, bảng cân đối kế toán của ngân hàng có thể trở nên đầy rẫy các tài sản không thanh khoản, không tạo ra dòng tiền thực tế, ngay cả khi các khoản lỗ vẫn chưa được ghi nhận và vốn vẫn nguyên vẹn trong báo cáo tài chính của ngân hàng. Việc tích lũy các tài sản không thanh khoản ẩn này là cách một ngân hàng có mức vốn lành mạnh có thể gặp phải cuộc khủng hoảng thanh khoản đột ngột.

Tóm lại, có 3 điểm đáng lưu ý:

1. Vấn đề đảm bảo vốn đã chuyển từ NHTM nhỏ sáng các NHTM nhà nước quy mô lớn.

2. Đây là hệ luỵ của hàng loạt chính sách gồng gánh thị trường bất động sản và thị trường chứng khoán.

3. PBOC vẫn chưa giảm cả RRR lẫn lãi suất, có lẽ ém hàng để đề phòng các chính sách của Trump.

Cre: TS. Phạm Sỹ Thành - Giám đốc Trung tâm Nghiên cứu Kinh tế và Chiến lược Trung Quốc (CESS)